faire la démarche en ligne

Cliquez sur « Accéder au service en ligne » pour vous inscrire sur les listes électorales de la commune.

Fiche pratique

Vérifié le 02/07/2021 - Direction de l'information légale et administrative (Premier ministre) La donation est un acte par lequel vous transmettez de votre vivant et gratuitement la propriété d'un bien à une autre personne. Vous pouvez faire une donation à la personne de votre choix. Toutefois, les biens donnés ne doivent pas dépasser la part réservée à certains de vos héritiers. La donation peut se faire de manière libre ou obligatoirement devant un notaire dans certains cas. Sauf exception, vous ne pouvez pas annuler une donation.

Une donation est un acte par lequel vous, le <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R50863">donateur</a>, transférez de votre vivant et gratuitement la propriété d'un bien à un <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R37963">donataire</a>. Pour que la donation se réalise, le donataire doit l'accepter. Pour faire une donation, vous devez remplir les 3 conditions suivantes : Les biens doivent vous appartenir personnellement au moment de la donation. Il est impossible de donner un bien futur.

Exemple Vous ne pouvez pas donner un bien dont vous hériterez au décès de vos parents. Il peut s'agir de maisons, appartements, terrains, etc. Vous pouvez aussi donner des meubles, véhicules, tableaux, etc.

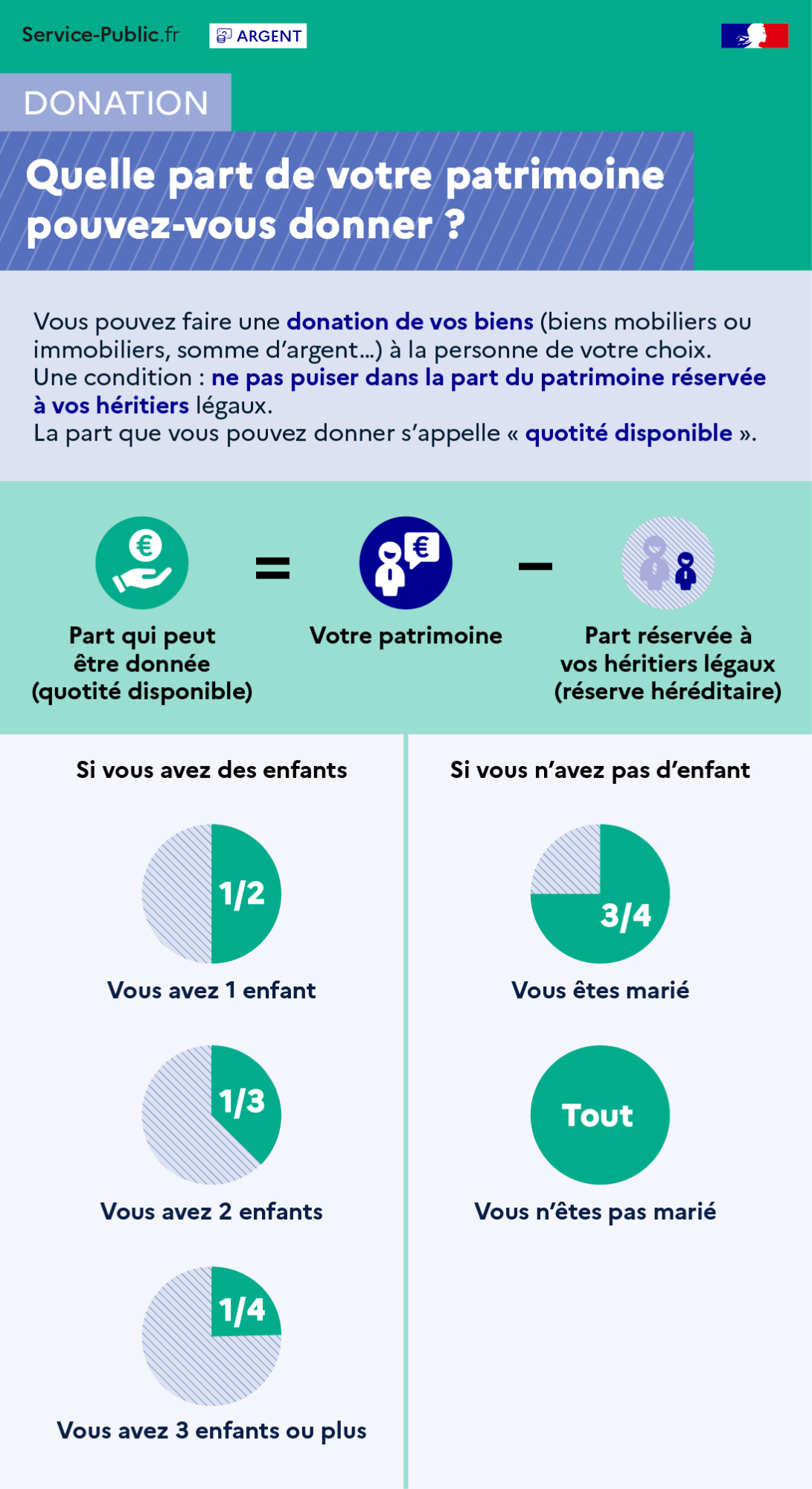

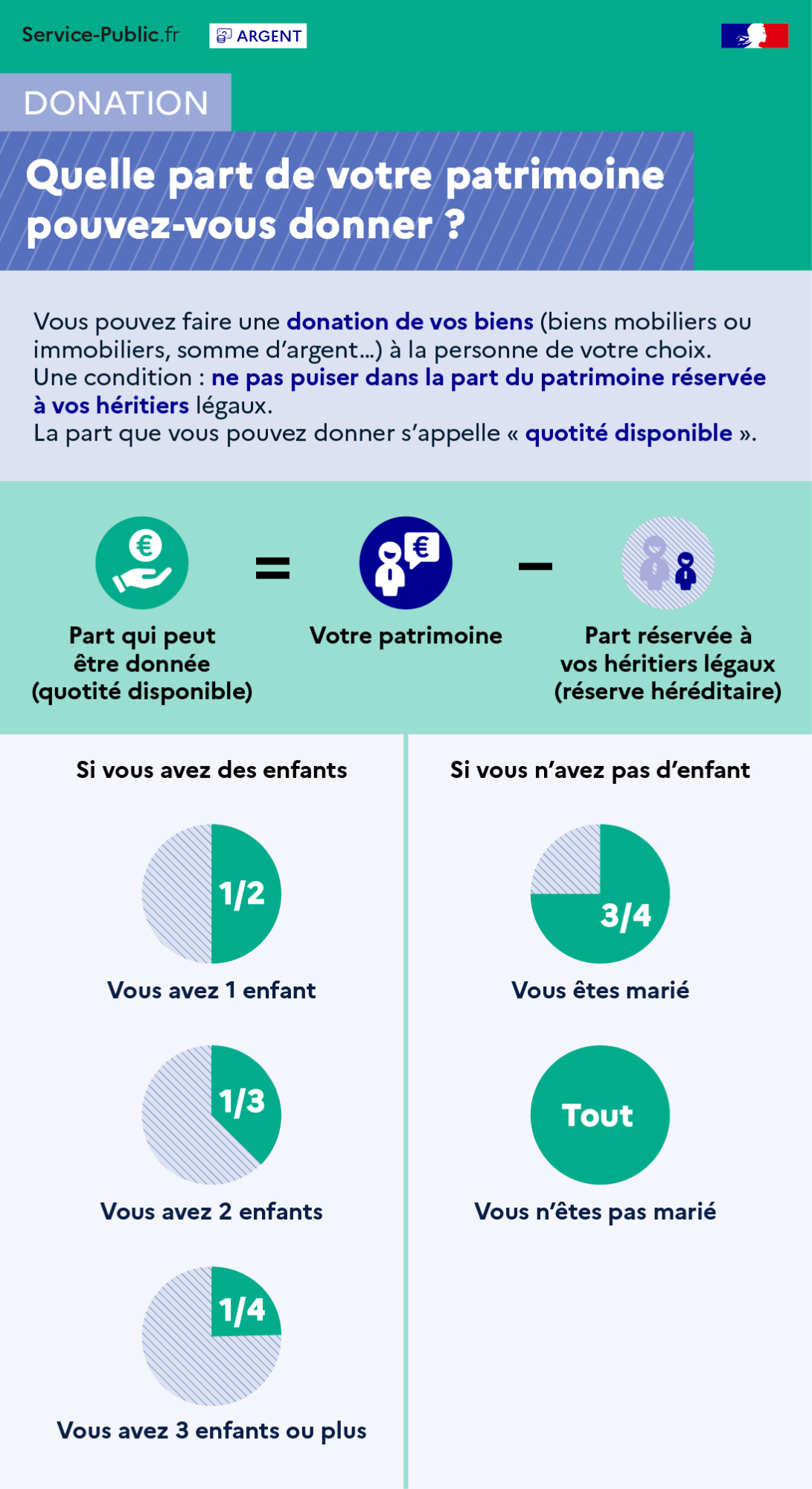

À savoir si vous avez fait une donation à votre enfant et qu'il meurt sans <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R12574">descendance</a>, vous pouvez récupérer les biens donnés. C'est ce qu'on appelle le <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=F16276">droit de retour</a>. Vous pouvez faire une donation à la personne de votre choix : Si vous êtes marié, vous pouvez faire une donation à votre époux ou épouse. On l'appelle <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=F2767">donation au dernier vivant</a>. Donation Quelle part de votre patrimoine pouvez-vous donner ? Vous pouvez faire une donation de vos biens (biens mobiliers ou immobiliers, somme d'argent...) à la personne de votre choix. Une condition : ne pas puiser dans la part du patrimoine réservée à vos héritiers légaux. La part que vous pouvez donner s'appelle "quotité disponible". Part qui peut être donnée (quotité disponible) = votre patrimoine - part réservée à vos héritiers légaux. Nombre d'enfants Quotité disponible 1 1/2 2 1/3 3 ou plus 1/4 Situation maritale Quotité disponible Marié 3/4 Non marié Tout Vous devez respecter les règles de transmission imposées par la loi. Ainsi, les <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R12674">héritiers réservataires</a> ne peuvent pas être exclus de votre succession. Vous pouvez donc donner librement la part qui dépasse la <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R31592">réserve héréditaire</a>. On appelle cette part la <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R16243">quotité disponible</a>. Si vous la dépassez, vos héritiers réservataires peuvent remettre en cause vos donations en demandant leur <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R188">réduction</a> lors du règlement de votre succession. Par contre, si vous n'avez pas d'héritiers réservataires, vous pouvez donner l'ensemble de vos biens.

À savoir <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=F16251">l'héritier réservataire peut renoncer par avance à contester une donation qui lui priverait de sa part d'héritage. Il doit exprimer cette volonté dans un <LienInterne LienPublication="F16251" type="Fiche Question-réponse" audience="Particuliers">pacte successoral</a>.<a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=F16251"> Nombre d'enfants Quotité disponible 1 1/2 2 1/3 3 ou plus 1/4 Situation maritale Quotité disponible Marié 3/4 Non marié Tout

À noter si vous êtes marié, le 1/4 revient à votre époux ou épouse. Le présent d'usage est un cadeau que vous faites lors d'un événement familial (cadeau d'anniversaire par exemple). Sa valeur doit être raisonnable, c'est-à-dire proportionnée à l'état de votre fortune. Le <LienInterne LienPublication="F1265" type="Fiche Question-réponse" audience="Particuliers">don manuel</a> consiste à transmettre des <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R1185">biens mobiliers</a> : objets (bijoux, voiture, tableau etc.) ou somme d'argent. La transmission peut se faire de la main à la main, par virement (somme d'argent) ou jeu d'écriture (<a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R1863">valeurs mobilières</a>). Le don manuel ne peut pas porter sur des <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R10833">biens immobiliers</a>. Vous devez obligatoirement vous adresser à un notaire pour les donations suivantes :

À savoir pour éviter que vos héritiers remettent en cause les donations que vous avez faites, il est recommandé de faire appel à un notaire même si ce n'est pas obligatoire. Présent d'usage Vous n'avez aucune déclaration à faire pour un présent d'usage. Donation par acte notarié En cas de donation par acte notarié, c'est le notaire qui s'occupe des démarches déclaratives. Don manuel Si vous faites un <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=F1265">don manuel</a>, vous devez le déclarer aux services de l'administration fiscale. La déclaration de don peut être spontanée (révélation par le <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R37963">donataire</a>) ou faire suite à un contrôle. Selon la valeur du don, le mode de déclaration peut être différent : Si vous avez bénéficié d'un don manuel, vous pouvez le <span class="miseenevidence">déclarer en ligne</span> à partir de votre espace Particulier sur le site impots.gouv.fr :

Service en ligne Ministère chargé des finances Vous pouvez vous appuyer sur un <a href="https://www.impots.gouv.fr/portail/files/media/srp/plsu/fiches/27_impots_gouv_fr_declarer_un_don_en_ligne.pdf" format="application/pdf" poids="358.0 KB" target="_blank">mode d'emploi</a>. Si vous n'avez pas déclaré le don spontanément mais que l'administration l'a découvert (suite à une demande de sa part ou à un contrôle), la déclaration doit être déposée dans le mois qui suit. Si vous avez reçu un don manuel, vous pouvez le <span class="miseenevidence">déclarer via le formulaire de déclaration</span> de don manuel et de don de sommes d'argent. Vous devez adresser le formulaire en double exemplaire à votre service fiscal départemental chargé de l'enregistrement. Le paiement des droits de donation s'effectue en même temps que la déclaration.

À noter votre déclaration ne sera pas accessible dans votre espace personnel sécurisé sur le site de l'administration fiscale.

Formulaire Cerfa n° 11278 Ministère chargé des finances Si vous n'avez pas déclaré le don spontanément mais que l'administration l'a découvert (suite à une demande de sa part ou à un contrôle), la déclaration doit être déposée dans le mois qui suit. La déclaration de don peut être spontanée (révélation par celui qui en a bénéficié) ou faire suite à un contrôle. Selon la valeur du don, les modalités de déclaration peuvent être différentes Les démarches sont différentes selon le moment où vous choisissez de déclarer le don. Si vous avez bénéficié d'un don manuel, vous pouvez le <span class="miseenevidence">déclarer en ligne</span> à partir de votre espace Particulier sur le site impots.gouv.fr :

Service en ligne Ministère chargé des finances Vous pouvez vous appuyer sur un <a href="https://www.impots.gouv.fr/portail/files/media/srp/plsu/fiches/27_impots_gouv_fr_declarer_un_don_en_ligne.pdf" format="application/pdf" poids="358.0 KB" target="_blank">mode d'emploi</a>. Si vous avez bénéficié d'un don manuel, vous pouvez le <span class="miseenevidence">déclarer via le formulaire de déclaration</span> de don manuel et de don de sommes d'argent. Vous devez adresser le formulaire en double exemplaire à votre service fiscal départemental chargé de l'enregistrement. Le paiement des droits de donation s'effectue en même temps que la déclaration.

À noter votre déclaration ne sera pas accessible dans votre espace personnel sécurisé sur le site de l'administration fiscale.

Formulaire Cerfa n° 11278 Ministère chargé des finances Si vous avez bénéficié d'un don manuel, vous pouvez différer la déclaration et le paiement des droits de donation jusqu'au décès du <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R46107">donateur</a>. Utilisez le formulaire suivant :

Formulaire Cerfa n° 14579 Ministère chargé des finances Adressez le formulaire en double exemplaire à votre service fiscal départemental chargé de l'enregistrement :

Attention :

vous devrez déclarer le don et payer les droits dans le mois suivant le décès du donateur. La révélation du don manuel peut être faite après une demande de l'administration ou un contrôle fiscal. Dans ce cas, vous devez déclarer le don au plus tard un mois après la révélation à l'administration fiscale. Si vous avez bénéficié d'un don manuel, vous pouvez le <span class="miseenevidence">déclarer en ligne</span> à partir de votre espace Particulier sur le site impots.gouv.fr :

Service en ligne Ministère chargé des finances Vous pouvez vous appuyer sur un <a href="https://www.impots.gouv.fr/portail/files/media/srp/plsu/fiches/27_impots_gouv_fr_declarer_un_don_en_ligne.pdf" format="application/pdf" poids="358.0 KB" target="_blank">mode d'emploi</a>. La révélation du don manuel peut être faite après une demande de l'administration ou un contrôle fiscal. Dans ce cas, vous devez déclarer le don au plus tard un mois après la révélation à l'administration fiscale. Si vous avez bénéficié d'un don manuel, vous pouvez le <span class="miseenevidence">déclarer via le formulaire de déclaration</span> de don manuel et de don de sommes d'argent. Vous devez adresser le formulaire en double exemplaire à votre service fiscal départemental chargé de l'enregistrement. Le paiement des droits de donation s'effectue en même temps que la déclaration.

À noter votre déclaration ne sera pas accessible dans votre espace personnel sécurisé sur le site de l'administration fiscale.

Formulaire Cerfa n° 11278 Ministère chargé des finances Si vous effectuez une donation, que ce soit par <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=F1265">don manuel</a> ou acte notarié, vous devrez payer des <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=F14205">droits de donation</a>. Toutefois, vous pouvez dans certains cas <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=F10203">bénéficier d'une exonération</a>. Le présent d'usage n'est pas imposable. En cas de donation par acte notarié, vous devrez payer des <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=F17701">frais de notaire</a>. Le montant des <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R14735">émoluments</a> que vous devrez payer au notaire sont proportionnels à la valeur en <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=F33076">pleine propriété</a> des biens donnés. En principe, une donation ne peut pas être annulée. Toutefois, il existe des exceptions. Donation entre époux La donation entre époux, aussi appelée <span class="expression">donation au dernier vivant</span>, peut être annulée à tout moment par l'un des époux, sauf si elle a été établie par contrat de mariage. L'annulation peut être réalisée devant le notaire ou par testament. La donation au dernier vivant est automatiquement annulée en cas de divorce.

À savoir la donation au dernier vivant peut être annulée par un époux sans que l'autre en soit informé. Annulation en justice Vous pouvez également demander l'annulation d'une donation en justice dans 3 cas. Une donation peut obliger le <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R37963">donataire</a> à accomplir certaines charges.

Exemple le donataire peut être obligé de loger, nourrir, donner des soins au <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R46107">donateur</a>. Si le donataire n'exécute pas ses obligations, vous pourrez demander l'annulation de votre donation par <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R12538">assignation</a> en justice. Vous devez demander l'annulation dans un délai de <span class="valeur">5</span> ans à partir du jour où le donataire a arrêté d'accomplir ses charges. Les juges déterminent si les faits reprochés sont suffisamment graves pour autoriser l'annulation de la donation. Vous pouvez demander l'annulation pour ingratitude si le <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R37963">donataire</a> est dans l'un des cas suivants : Les faits doivent avoir été commis après la donation. Vous devez demander l'annulation par <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R12538">assignation</a> en justice. Vous devez demander l'annulation dans un délai d'<span class="valeur">1</span> an à partir du jour où vous avez connaissance des faits. Les juges déterminent si les faits reprochés sont suffisamment graves pour autoriser l'annulation de la donation. Sauf dans le cas d'une <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=F2767">donation entre époux</a>, vous pouvez demander l'annulation d'une donation faite au moment où vous n'aviez pas d'enfant. Pour cela, vous devez l'avoir prévu dans l'acte de donation. Vous devez demander l'annulation par <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R12538">assignation</a> en justice dans un délai de <span class="valeur">5</span> ans à partir de la naissance ou de <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=F15246">l'adoption plénière</a>.

Code civil : articles 893 à 900-8

Dispositions générales

Code civil : articles 901 à 911

Conditions pour faire une donation

Code civil : articles 931 à 952

Donation notariée (article 931), condition d'acceptation (articles 932 à 939), objet de la donation (article 943), droit de retour (articles 951 et 952)

Code civil : articles 953 à 966

Exceptions à la règle de l'irrévocabilité des donations

Code de commerce : articles A444-59 à A444-69-1

Tarifs des notaire relatifs à une donation (article A444-67)

Portail des services en ligne des notaires de France

Notaires de France

©

Direction de l'information légale et administrative

Faire une donation

Présent d'usage

Don manuel

Donation par acte notarié

Impôts : accéder à votre espace Particulier

Déclaration de don manuel et de don de sommes d'argent

Où s’adresser ?

Impôts : accéder à votre espace Particulier

Déclaration de don manuel et de don de sommes d'argent

Où s’adresser ?

Révélation d'un don manuel d'une valeur supérieure à 15 000 €

Où s’adresser ?

Impôts : accéder à votre espace Particulier

Déclaration de don manuel et de don de sommes d'argent

Où s’adresser ?

Fiscalité

Frais de notaire

Où s’adresser ?

Où s’adresser ?

Où s’adresser ?

Questions ? Réponses !

Pour en savoir plus

comarquage developpé par baseo.io

informations et fiches pratiques

Fiche pratique

Vérifié le 02/07/2021 - Direction de l'information légale et administrative (Premier ministre) La donation est un acte par lequel vous transmettez de votre vivant et gratuitement la propriété d'un bien à une autre personne. Vous pouvez faire une donation à la personne de votre choix. Toutefois, les biens donnés ne doivent pas dépasser la part réservée à certains de vos héritiers. La donation peut se faire de manière libre ou obligatoirement devant un notaire dans certains cas. Sauf exception, vous ne pouvez pas annuler une donation.

Une donation est un acte par lequel vous, le <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R50863">donateur</a>, transférez de votre vivant et gratuitement la propriété d'un bien à un <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R37963">donataire</a>. Pour que la donation se réalise, le donataire doit l'accepter. Pour faire une donation, vous devez remplir les 3 conditions suivantes : Les biens doivent vous appartenir personnellement au moment de la donation. Il est impossible de donner un bien futur.

Exemple Vous ne pouvez pas donner un bien dont vous hériterez au décès de vos parents. Il peut s'agir de maisons, appartements, terrains, etc. Vous pouvez aussi donner des meubles, véhicules, tableaux, etc.

À savoir si vous avez fait une donation à votre enfant et qu'il meurt sans <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R12574">descendance</a>, vous pouvez récupérer les biens donnés. C'est ce qu'on appelle le <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=F16276">droit de retour</a>. Vous pouvez faire une donation à la personne de votre choix : Si vous êtes marié, vous pouvez faire une donation à votre époux ou épouse. On l'appelle <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=F2767">donation au dernier vivant</a>. Donation Quelle part de votre patrimoine pouvez-vous donner ? Vous pouvez faire une donation de vos biens (biens mobiliers ou immobiliers, somme d'argent...) à la personne de votre choix. Une condition : ne pas puiser dans la part du patrimoine réservée à vos héritiers légaux. La part que vous pouvez donner s'appelle "quotité disponible". Part qui peut être donnée (quotité disponible) = votre patrimoine - part réservée à vos héritiers légaux. Nombre d'enfants Quotité disponible 1 1/2 2 1/3 3 ou plus 1/4 Situation maritale Quotité disponible Marié 3/4 Non marié Tout Vous devez respecter les règles de transmission imposées par la loi. Ainsi, les <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R12674">héritiers réservataires</a> ne peuvent pas être exclus de votre succession. Vous pouvez donc donner librement la part qui dépasse la <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R31592">réserve héréditaire</a>. On appelle cette part la <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R16243">quotité disponible</a>. Si vous la dépassez, vos héritiers réservataires peuvent remettre en cause vos donations en demandant leur <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R188">réduction</a> lors du règlement de votre succession. Par contre, si vous n'avez pas d'héritiers réservataires, vous pouvez donner l'ensemble de vos biens.

À savoir <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=F16251">l'héritier réservataire peut renoncer par avance à contester une donation qui lui priverait de sa part d'héritage. Il doit exprimer cette volonté dans un <LienInterne LienPublication="F16251" type="Fiche Question-réponse" audience="Particuliers">pacte successoral</a>.<a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=F16251"> Nombre d'enfants Quotité disponible 1 1/2 2 1/3 3 ou plus 1/4 Situation maritale Quotité disponible Marié 3/4 Non marié Tout

À noter si vous êtes marié, le 1/4 revient à votre époux ou épouse. Le présent d'usage est un cadeau que vous faites lors d'un événement familial (cadeau d'anniversaire par exemple). Sa valeur doit être raisonnable, c'est-à-dire proportionnée à l'état de votre fortune. Le <LienInterne LienPublication="F1265" type="Fiche Question-réponse" audience="Particuliers">don manuel</a> consiste à transmettre des <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R1185">biens mobiliers</a> : objets (bijoux, voiture, tableau etc.) ou somme d'argent. La transmission peut se faire de la main à la main, par virement (somme d'argent) ou jeu d'écriture (<a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R1863">valeurs mobilières</a>). Le don manuel ne peut pas porter sur des <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R10833">biens immobiliers</a>. Vous devez obligatoirement vous adresser à un notaire pour les donations suivantes :

À savoir pour éviter que vos héritiers remettent en cause les donations que vous avez faites, il est recommandé de faire appel à un notaire même si ce n'est pas obligatoire. Présent d'usage Vous n'avez aucune déclaration à faire pour un présent d'usage. Donation par acte notarié En cas de donation par acte notarié, c'est le notaire qui s'occupe des démarches déclaratives. Don manuel Si vous faites un <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=F1265">don manuel</a>, vous devez le déclarer aux services de l'administration fiscale. La déclaration de don peut être spontanée (révélation par le <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R37963">donataire</a>) ou faire suite à un contrôle. Selon la valeur du don, le mode de déclaration peut être différent : Si vous avez bénéficié d'un don manuel, vous pouvez le <span class="miseenevidence">déclarer en ligne</span> à partir de votre espace Particulier sur le site impots.gouv.fr :

Service en ligne Ministère chargé des finances Vous pouvez vous appuyer sur un <a href="https://www.impots.gouv.fr/portail/files/media/srp/plsu/fiches/27_impots_gouv_fr_declarer_un_don_en_ligne.pdf" format="application/pdf" poids="358.0 KB" target="_blank">mode d'emploi</a>. Si vous n'avez pas déclaré le don spontanément mais que l'administration l'a découvert (suite à une demande de sa part ou à un contrôle), la déclaration doit être déposée dans le mois qui suit. Si vous avez reçu un don manuel, vous pouvez le <span class="miseenevidence">déclarer via le formulaire de déclaration</span> de don manuel et de don de sommes d'argent. Vous devez adresser le formulaire en double exemplaire à votre service fiscal départemental chargé de l'enregistrement. Le paiement des droits de donation s'effectue en même temps que la déclaration.

À noter votre déclaration ne sera pas accessible dans votre espace personnel sécurisé sur le site de l'administration fiscale.

Formulaire Cerfa n° 11278 Ministère chargé des finances Si vous n'avez pas déclaré le don spontanément mais que l'administration l'a découvert (suite à une demande de sa part ou à un contrôle), la déclaration doit être déposée dans le mois qui suit. La déclaration de don peut être spontanée (révélation par celui qui en a bénéficié) ou faire suite à un contrôle. Selon la valeur du don, les modalités de déclaration peuvent être différentes Les démarches sont différentes selon le moment où vous choisissez de déclarer le don. Si vous avez bénéficié d'un don manuel, vous pouvez le <span class="miseenevidence">déclarer en ligne</span> à partir de votre espace Particulier sur le site impots.gouv.fr :

Service en ligne Ministère chargé des finances Vous pouvez vous appuyer sur un <a href="https://www.impots.gouv.fr/portail/files/media/srp/plsu/fiches/27_impots_gouv_fr_declarer_un_don_en_ligne.pdf" format="application/pdf" poids="358.0 KB" target="_blank">mode d'emploi</a>. Si vous avez bénéficié d'un don manuel, vous pouvez le <span class="miseenevidence">déclarer via le formulaire de déclaration</span> de don manuel et de don de sommes d'argent. Vous devez adresser le formulaire en double exemplaire à votre service fiscal départemental chargé de l'enregistrement. Le paiement des droits de donation s'effectue en même temps que la déclaration.

À noter votre déclaration ne sera pas accessible dans votre espace personnel sécurisé sur le site de l'administration fiscale.

Formulaire Cerfa n° 11278 Ministère chargé des finances Si vous avez bénéficié d'un don manuel, vous pouvez différer la déclaration et le paiement des droits de donation jusqu'au décès du <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R46107">donateur</a>. Utilisez le formulaire suivant :

Formulaire Cerfa n° 14579 Ministère chargé des finances Adressez le formulaire en double exemplaire à votre service fiscal départemental chargé de l'enregistrement :

Attention :

vous devrez déclarer le don et payer les droits dans le mois suivant le décès du donateur. La révélation du don manuel peut être faite après une demande de l'administration ou un contrôle fiscal. Dans ce cas, vous devez déclarer le don au plus tard un mois après la révélation à l'administration fiscale. Si vous avez bénéficié d'un don manuel, vous pouvez le <span class="miseenevidence">déclarer en ligne</span> à partir de votre espace Particulier sur le site impots.gouv.fr :

Service en ligne Ministère chargé des finances Vous pouvez vous appuyer sur un <a href="https://www.impots.gouv.fr/portail/files/media/srp/plsu/fiches/27_impots_gouv_fr_declarer_un_don_en_ligne.pdf" format="application/pdf" poids="358.0 KB" target="_blank">mode d'emploi</a>. La révélation du don manuel peut être faite après une demande de l'administration ou un contrôle fiscal. Dans ce cas, vous devez déclarer le don au plus tard un mois après la révélation à l'administration fiscale. Si vous avez bénéficié d'un don manuel, vous pouvez le <span class="miseenevidence">déclarer via le formulaire de déclaration</span> de don manuel et de don de sommes d'argent. Vous devez adresser le formulaire en double exemplaire à votre service fiscal départemental chargé de l'enregistrement. Le paiement des droits de donation s'effectue en même temps que la déclaration.

À noter votre déclaration ne sera pas accessible dans votre espace personnel sécurisé sur le site de l'administration fiscale.

Formulaire Cerfa n° 11278 Ministère chargé des finances Si vous effectuez une donation, que ce soit par <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=F1265">don manuel</a> ou acte notarié, vous devrez payer des <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=F14205">droits de donation</a>. Toutefois, vous pouvez dans certains cas <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=F10203">bénéficier d'une exonération</a>. Le présent d'usage n'est pas imposable. En cas de donation par acte notarié, vous devrez payer des <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=F17701">frais de notaire</a>. Le montant des <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R14735">émoluments</a> que vous devrez payer au notaire sont proportionnels à la valeur en <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=F33076">pleine propriété</a> des biens donnés. En principe, une donation ne peut pas être annulée. Toutefois, il existe des exceptions. Donation entre époux La donation entre époux, aussi appelée <span class="expression">donation au dernier vivant</span>, peut être annulée à tout moment par l'un des époux, sauf si elle a été établie par contrat de mariage. L'annulation peut être réalisée devant le notaire ou par testament. La donation au dernier vivant est automatiquement annulée en cas de divorce.

À savoir la donation au dernier vivant peut être annulée par un époux sans que l'autre en soit informé. Annulation en justice Vous pouvez également demander l'annulation d'une donation en justice dans 3 cas. Une donation peut obliger le <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R37963">donataire</a> à accomplir certaines charges.

Exemple le donataire peut être obligé de loger, nourrir, donner des soins au <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R46107">donateur</a>. Si le donataire n'exécute pas ses obligations, vous pourrez demander l'annulation de votre donation par <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R12538">assignation</a> en justice. Vous devez demander l'annulation dans un délai de <span class="valeur">5</span> ans à partir du jour où le donataire a arrêté d'accomplir ses charges. Les juges déterminent si les faits reprochés sont suffisamment graves pour autoriser l'annulation de la donation. Vous pouvez demander l'annulation pour ingratitude si le <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R37963">donataire</a> est dans l'un des cas suivants : Les faits doivent avoir été commis après la donation. Vous devez demander l'annulation par <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R12538">assignation</a> en justice. Vous devez demander l'annulation dans un délai d'<span class="valeur">1</span> an à partir du jour où vous avez connaissance des faits. Les juges déterminent si les faits reprochés sont suffisamment graves pour autoriser l'annulation de la donation. Sauf dans le cas d'une <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=F2767">donation entre époux</a>, vous pouvez demander l'annulation d'une donation faite au moment où vous n'aviez pas d'enfant. Pour cela, vous devez l'avoir prévu dans l'acte de donation. Vous devez demander l'annulation par <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=R12538">assignation</a> en justice dans un délai de <span class="valeur">5</span> ans à partir de la naissance ou de <a href="https://www.ville-lieusaint.fr/demarches-infos-pratiques/demarches/citoyennete/inscription-sur-les-listes-electorales/?xml=F15246">l'adoption plénière</a>.

Code civil : articles 893 à 900-8

Dispositions générales

Code civil : articles 901 à 911

Conditions pour faire une donation

Code civil : articles 931 à 952

Donation notariée (article 931), condition d'acceptation (articles 932 à 939), objet de la donation (article 943), droit de retour (articles 951 et 952)

Code civil : articles 953 à 966

Exceptions à la règle de l'irrévocabilité des donations

Code de commerce : articles A444-59 à A444-69-1

Tarifs des notaire relatifs à une donation (article A444-67)

Portail des services en ligne des notaires de France

Notaires de France

©

Direction de l'information légale et administrative

Faire une donation

Présent d'usage

Don manuel

Donation par acte notarié

Impôts : accéder à votre espace Particulier

Déclaration de don manuel et de don de sommes d'argent

Où s’adresser ?

Impôts : accéder à votre espace Particulier

Déclaration de don manuel et de don de sommes d'argent

Où s’adresser ?

Révélation d'un don manuel d'une valeur supérieure à 15 000 €

Où s’adresser ?

Impôts : accéder à votre espace Particulier

Déclaration de don manuel et de don de sommes d'argent

Où s’adresser ?

Fiscalité

Frais de notaire

Où s’adresser ?

Où s’adresser ?

Où s’adresser ?

Questions ? Réponses !

Pour en savoir plus

comarquage developpé par baseo.io